L’équipe Capital de risque et technologies de la CDPQ : concilier capital de risque et prudence

Pour plusieurs, l’expression « capital de risque prudent » serait une contradiction dans les termes. Pour Thomas Birch, vice-président, Capital de risque et technologies à la Caisse de dépôt et placement du Québec (CDPQ), elle résume plutôt la vision qui guide l’organisation dans ses avancées sur le marché du capital de risque.

Nous sommes en 2014. Le capital de risque est encore une industrie naissante au Québec, et seul un très petit nombre de joueurs réussit à tirer son épingle du jeu, en poussant de jeunes entreprises vers les marchés mondiaux tout en dégageant des rendements décents. Tom Birch se voit alors confier le mandat d’aider le secteur à se dynamiser, en faisant de la CDPQ un joueur actif qui prendra part directement à des investissements, notamment au Québec.

Quelques mois plus tard, en mars 2015, la nouvelle présence de la CDPQ dans le capital de risque prenait forme autour de deux principaux pôles : le groupe Fonds, Marchés privés, dirigé par Caroline Côté, et le groupe Capital de risque et technologies, dirigé par Tom Birch. Et en 2016, sous l’impulsion combinée de ces deux équipes, naissait l’Espace CDPQ : le hub du capital de risque au Québec, où résident maintenant une vingtaine de firmes québécoises de capital de risque et où convergent un nombre croissant d’investisseurs étrangers en escale.

Une affaire presque personnelle

Pour Tom Birch, qui a lui-même fondé de nombreuses entreprises dans les 30 dernières années, principalement dans les domaines du logiciel, des télécommunications et du commerce électronique, ce défi avait une saveur toute particulière.

« À un certain moment de ma carrière, je suis allé sonner aux portes de 65 investisseurs en capital de risque de Sand Hill Road, où se retrouvent presque toutes les firmes de capital de risque de la Silicon Valley. Notre dossier était solide et nous avons récolté cinq lettres d’intention, mais les 60 firmes qui nous ont refusés avaient toutes la même question : Tom, es-tu prêt à déménager la compagnie à Silicon Valley ? C’est pour ça que j’ai accepté le défi de la CDPQ. Pour changer cette dynamique. »

À ce jour, la CDPQ a procédé à des investissements totaux de 83 milliards de dollars en technologies, sur l’ensemble du continuum de placement. Elle offre une porte d’entrée unique pour des investissements en technologies, tant au Québec qu’à l’international. Elle investit soit dans des fonds de capital de risque existants, soit directement dans des sociétés de technologie, que celles-ci en soient à l’étape du capital de risque, de la croissance, de la préentrée en Bourse, de l’entrée en Bourse, ou encore qu’elles soient déjà cotées en Bourse, avec une capacité de réinvestir dans le futur.

L’approche CDPQ, capital de risque et technologies

Mais alors, que signifie le « capital de risque prudent » ? Pour Tom Birch, la notion de prudence réfère à la fois au mode d’action de l’équipe et à ses critères d’investissement.

« Nous sommes à la fois sélectifs et proactifs dans nos investissements. Nous suivons plus de 1 000 dossiers, que nous ramenons à un Top 50, puis à un Top 10 et au bout du compte, nous ne faisons que cinq à sept transactions par année. Par exemple, lorsque nous travaillons avec un fonds de capital de risque, nous allons trier tout son portefeuille pour ne retenir que les douze meilleurs dossiers, que nous allons ramener à quatre… puis à deux. Et avant d’investir, nous allons suivre ces deux compagnies pendant six à huit trimestres, parler à leurs dirigeants, à leurs clients, à nos partenaires, et ainsi de suite. »

Les fonds de capital de risque sont parfois surpris par cette approche. « Plusieurs autres investisseurs institutionnels se hasardent dans le capital de risque un peu les yeux fermés, de façon passive. Nous, nous entrons dans la transaction, nous la dirigeons, nous fixons le prix… Et une fois la transaction faite, nous allons faire de la ‘pollinisation croisée’ en présentant l’entreprise à notre réseau et à d’autres entreprises en portefeuille (mon collègue Normand Chartrand porte d’ailleurs le titre non officiel de chef de la pollinisation croisée). Bref, nous sommes proactifs. »

La machine à rêver du monde de l’investissement

Parce qu’il investit dans des technologies innovantes et révolutionnaires, le capital de risque est parfois perçu comme la machine à rêver du monde de l’investissement. Et il faut dire que le rêve peut être rentable. Selon The Economist, le capital de risque ne représente que 2 % des actifs institutionnels mondiaux. Pourtant, sept des dix plus grandes entreprises au monde ont été soutenues par du capital de risque à une étape ou une autre de leur croissance. Aux États-Unis, les compagnies soutenues par du capital de risque ne constituent que 0,5 % de toutes les compagnies créées chaque année, mais elles représentent 76 % de la capitalisation boursière totale des compagnies fondées depuis 1995.

Des chiffres qui ne changent rien à l’approche prudente mise de l’avant par l’équipe de la CDPQ. « Nous sommes conservateurs et terre-à-terre. Nous ne voulons investir que dans des compagnies dont les revenus sont récurrents et nous gardons les yeux sur trois critères : le coût d’acquisition des clients, la valeur créée sur la durée de vie du client, et le taux d’attrition de la clientèle. Par exemple, lorsque nous avons décidé d’investir dans Lightspeed, qui n’était pas un investissement « traditionnel » pour la CDPQ, j’ai invité notre direction à visiter l’entreprise pour lui démontrer que ces trois critères étaient étroitement intégrés dans le modèle d’affaires. L’histoire nous a donné raison. »

Garder le cap

Selon Tom Birch, le court terme pourrait cependant réserver quelques nids de poule au secteur du capital de risque. « Actuellement, beaucoup d’investissements sont dirigés vers le capital de risque à l’échelle mondiale, par des investisseurs qui n’en connaissent pas nécessairement les règles du jeu. Cela pousse les évaluations à des multiples très élevés, ce qui pourrait éventuellement nous amener une correction. »

Des circonstances dans lesquelles une philosophie basée sur une apparente contradiction dans les termes – le capital de risque prudent – pourrait s’avérer précieuse.

••••••

Derrière les chiffres

Ce que Tom Birch aime le plus dans son métier

« Le capital de risque, c’est mon hobby, dans le sens où c’est ma passion. J’aime questionner les entrepreneurs sur leurs modèles et leur vision, et j’aime surtout que dans ce domaine, le succès entraîne d’autres succès. Chaque entrepreneur peut donner naissance à des centaines d’autres entreprises. »

Ce qu’il aime le moins dans son métier

« Qu’on ait été longtemps les petits cousins pauvres des Californiens dans le domaine du capital de risque, et que des entreprises soient parties parce que nous n’avions pas ce qu’il fallait au Québec et au Canada. Mais nous sommes en train de changer ça. »

Une figure inspirante

« Les gens qui m’inspirent sont des entrepreneurs comme Terry Matthews et Charles Sirois. Le premier a notamment cofondé Mitel et Newbridge Networks et le second, Telesystem et Microcell, mais ils ont surtout créé des écosystèmes qui ont permis à d’autres entrepreneurs d’émerger et de fonder à leur tour des entreprises et d’engendrer d’autres succès. En affaires, avoir un succès est déjà très bien. Mais en avoir plusieurs qui rendent possibles à leur tour d’autres succès, c’est différent. »

Sur sa table de chevet

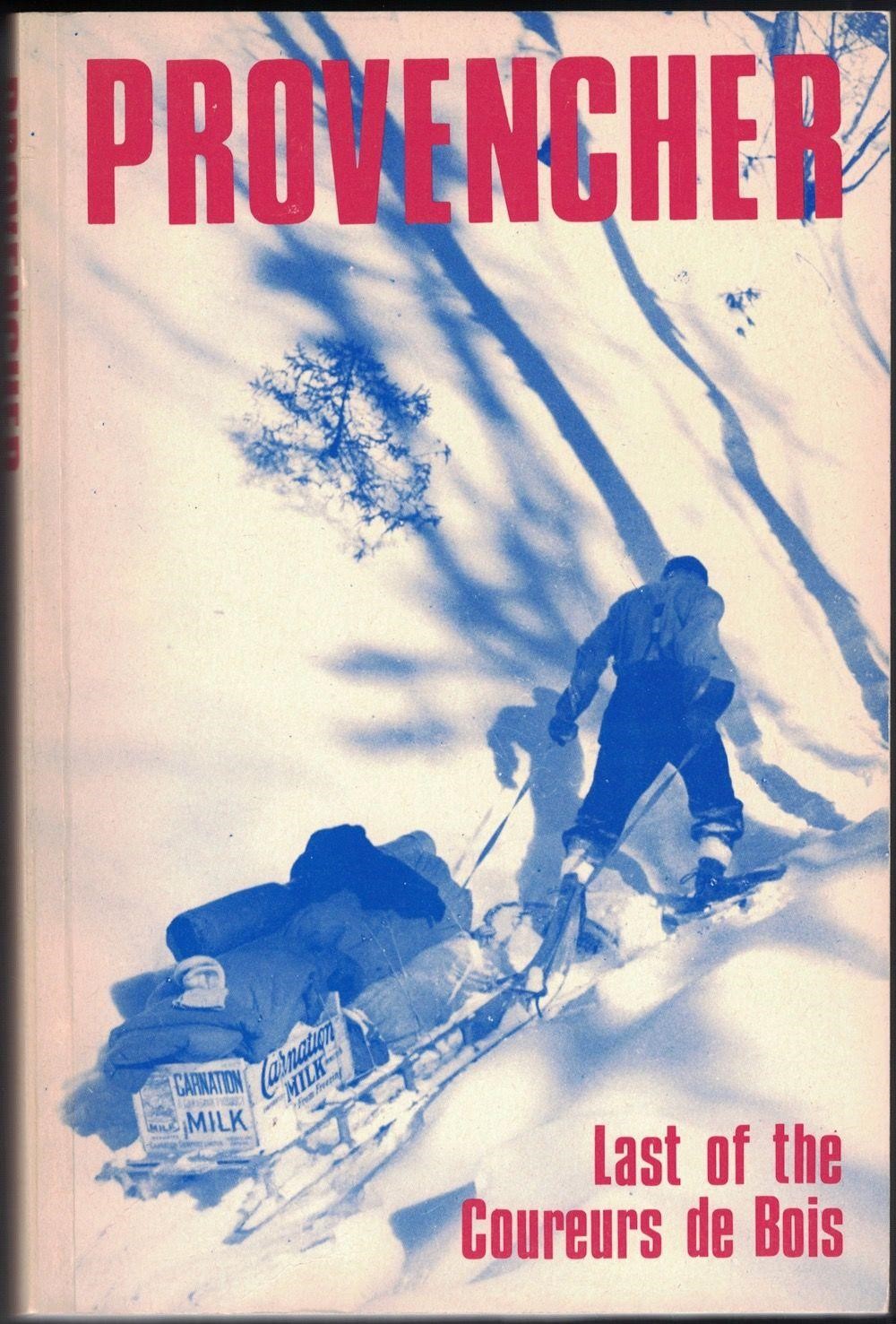

« Il y a le livre de Rick Reilley sur Donald Trump, Commander in Cheat ; le roman d’Amor Towles, A gentleman in Moscow, sur un aristocrate russe emprisonné par les bolchéviques en 1922 ; le dernier de Malcolm Gladwell, Talking to Strangers ; le livre de Walter Isaacson sur Steve Jobs ; et une biographie qu’on m’a offerte en anglais sur un personnage méconnu de notre histoire, Provencher, Last of the Coureurs de Bois. C’est assez varié, finalement ! »

La série ou le film qu’il a le plus aimé

« Mad Men demeure la série que j’ai le plus aimée. Ça m’a rappelé vaguement ce qu’a déjà été l’univers des agences de marketing… »

La playlist qu’il écoute présentement

« Dans mes préférences musicales, j’en suis resté au rock classique. Les Rolling Stones, les Doobie Brothers… »